在今天的反向货币战争中,强势美元无疑是最大的赢家。事实证明,2022年,美元上涨对美联储来说是件好事,因为美联储正试应对40年来最快的价格上涨,美元升值有利于降低进口通胀。美国财政部长耶伦强调了拜登政府对“市场决定”汇率的承诺,但这并未阻止政界人士“庆祝”美元升值。宾夕法尼亚州共和党参议员PatToomey今年5月表示,在抗击通胀方面,“美联储必须履行其职责——必须坚持到底,美元走强“起到了很大作用”。

目前还不清楚美元升值到底能在多大程度上抑制通胀。前美国财政部和美联储官员、花旗全球首席经济学家NathanSheets指出,事实证明,所谓的传导率(即汇率对消费者价格指数的影响程度)是被证实很小。但在一个通货膨胀猖獗的时代,这可能会带来更多的好处。Sheets指出,以前美元升值10%只能抑制通货膨胀约0.5个百分点,今天可能达到“整整一个百分点”。

货币价值在通货膨胀影响因素中所占的比重越来越大。高盛经济学家MichaelCahill表示,他还没有想到发达国家的央行曾经如此积极地让货币升值。外汇市场将其称为“反向货币战争”——因为十多年来,各国都在寻求降低货币价值;货币贬值意味着国内企业可以以更有竞争力的价格向海外销售产品,从而有助于经济增长。但随着燃料、食品、家电等所有商品的价格飙升,增强国际购买力突然变得更加重要。

少见的政府汇率干预

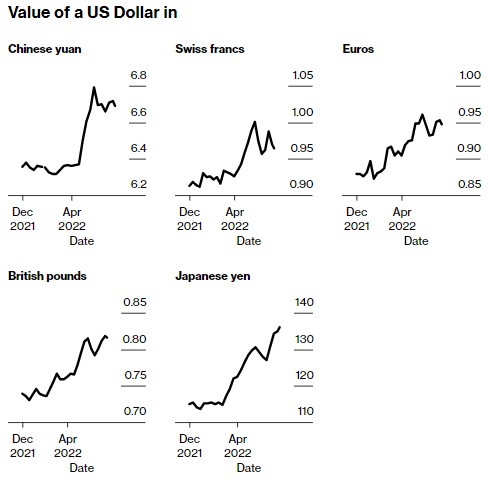

今年以来,由于美联储为积极对抗通货膨胀而大幅加息,美元一直在飙升——今年已经上涨了7%。其他央行行长们,同样不顾一切地抑制持续不断飙升的通胀,开始一个接一个坚定地发出鹰派的信号,表示他们欢迎货币升值——这有助于通过提高海外购买力来降低进口成本。这种干预如此罕见,以至于仅靠他们的喊话就能影响市场。

专家警告称,任何政府干预都有较高的失败风险。美国财政部前高级官员、现任“官方货币和金融机构论坛”美国主席MarkSobel表示:“盯住汇率可能是一种非常反复无常、徒劳无益的做法。预测外汇市场对给定政策选择的反应往往是徒劳的。”

哈佛大学经济学教授JeffreyFrankel指出,发展中国家,尤其是阿根廷和土耳其等出口国,是最脆弱的。许多新兴经济体以美元计价的债务多于以本国货币计价的债务,他说:“这是世界上最糟糕的情况是:当你有美元债务时,你的货币对美元贬值。”

众所周知,货币战争是一场零和游戏。德意志银行首席国际策略师AlanRuskin表示,每个国家“都想要同样的东西”,但是“在外汇世界里不能有这样的情况”。

美元是赢家?

如今,或许没有哪个国家更能比日本以控制本币汇率而闻名。日元贬值让丰田汽车(TM.US)和任天堂等公司赚了不少钱。日本央行行长黑田东彦继续发出鸽派立场的信号,但同时承认日元暴跌不利于经济。今年以来,日元兑美元汇率已下跌逾18%,外汇交易员越来越多地押注日本央行官员别无选择、只能改变鸽派立场的那一天。

这是一个危险的游戏。如果不加以控制,这种国际竞争可能会引发最主要货币价值的剧烈波动,打击依赖出口的制造商,颠覆跨国公司的财务状况,并转移全球的通胀负担。

货币升值的“危险游戏”

政府对外汇市场最引人注目的大规模干预之一发生在1985年。在美国总统里根(RonaldReagan)总统的第一个任期内,在长期利率不断上升的背景下,美元汇率飙升,美元兑英镑汇率达到了有史以来的最高水平。

自那以后,各国政府很少如此明确地干预以影响货币价值,较为简洁、暧昧的措施更为常见。2010年,巴西财政部长GuidoMantega指责瑞士和日本等国故意压低本币汇率,以提高其在海外的竞争力。这种紧张关系加深了新兴市场经济体与发达经济体之间的裂痕。

1985年9月,美联储主席在纽约广场酒店会见了法国、德国、日本和英国的央行行长。在著名的《广场协议》中,他们提出了一项计划,在接下来的两年内将美元汇率压低40%;直到1987年2月,七国财长和中央银行行长在巴黎卢浮宫达成协议,签署了《卢浮宫协议》,采取联合措施,在国内宏观政策和外汇市场干预两方面加强紧密协调合作,以阻止当时的美元币值下滑,保持美元汇率的基本稳定。

里根政府最初认为这是对美国经济实力的肯定,但弊端很快就显现出来。里根面临着来自美国制造商的压力,他们发现越来越难以在海外出口自己的产品。时任机械巨头卡特彼勒(CAT.US)首席执行官LeeMorgan当时估计,由于美元走强,数百家美国公司每年在国际订单中输给日本竞争对手,损失了数十亿美元。

6月16日,其中两个国家加大了赌注:瑞士自2007年以来首次加息,令交易员感到意外,导致瑞郎飙升至七年来的最高水平。几个小时后,英国央行宣布了自己的加息计划,并暗示将进行更大幅度的加息。

文章为作者独立观点,不代表配资门户观点