麦趣尔就算质押没出问题,在孱弱的财务和业绩状况之下也是难保太平。根据该公司2022三季报,该公司手中只有1亿元的货币资金,就算加上交易性金融资产,可快速动用的资金也不足2亿元,但该公司的流动负债超过7亿,其中应付账款及合同负债已经占去大半。

简单来说,哪怕控股股东及一致行动人真的卖股票给公司“补血”,相对公司的质押规模也难免杯水车薪,这还是在不考虑信披要求的前提下。

按照常理,生产消费品的公司出于各种考量,大多会利用账期进行交易,其结果就是应收应付账款偏高。对于上市公司来说,合理的应收应付账款不仅不会影响公司经营,反而还能节省现金支出,前提条件就是有足够强大的销售量和现金储备支撑。

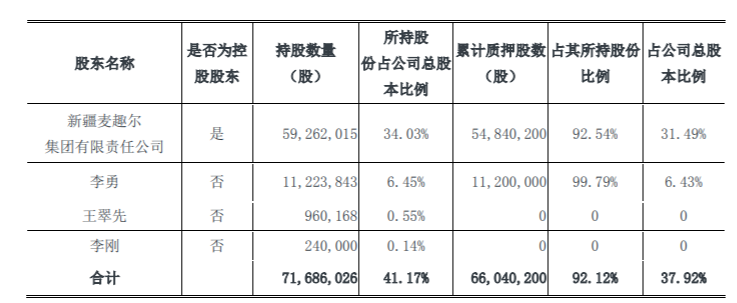

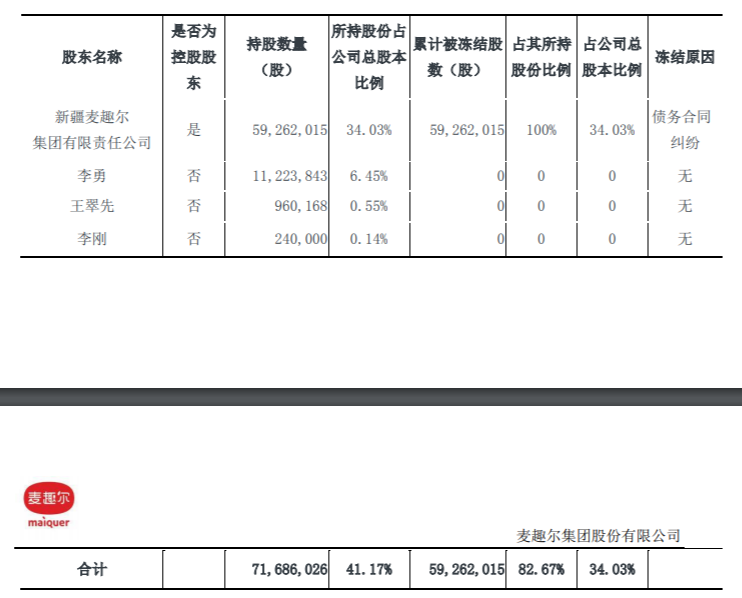

需要注意的是,麦趣尔不仅单笔质押存在风险,整体质押情况同样不容乐观,因为大股东也没有多少腾挪空间了。

但根据麦趣尔的2022三季报,公司年初以来已经亏损17亿元,其中第二季度和第三季度各亏损了79和41亿元,这也是2019年四季度以来首次季度亏损。此外现金流量表也显示,公司在2022年已过去的三个季度当中,经营活动产生的现金流量绝对值一直都低于1亿元,2022三季度的现金流量净值更由正转负,这意味着前述条件对它未必能够成立。

根据麦趣尔回复深交所2022年半年报时所述,控股股东及一致行动人累计质押66,040,200股,占公司总股本比例为392%,其中麦趣尔集团所持股份中954%已被质押,实控人李勇的质押比例更是超过99%。计算之后可以发现,这些股东目前只剩下大约564万股未被质押,11月8日收盘时的市值在4300万元左右。

事实上,倘若细究造成麦趣尔2022业绩下滑的原因,添加剂风波正是其中之根据国际金融报的报道,新疆市场监管局和昌吉市场监管局当时的调查分析中显示,麦趣尔纯牛奶中检出丙二醇,为企业在生产过程中超范围使用食品添加剂香精所致,昌吉市市场监督管理局因此对麦趣尔开出了超过7300万元的罚单。

就算是上述的564万股,能够变现的空间也极为有限,因为由于其他债务纠纷,麦趣尔集团所持的股份此前已被全部冻结。这意味着,剔除掉麦趣尔集团的持股之后,控股股东及一致行动人可自由买卖股份最多只有120万股,11月8日收盘时的市值不足1000万元。

根据统计,截至11月7日收盘,麦趣尔年内股价跌幅接近30%,按照最新股价计算,上述已经质押的股份就算全部变现,再加上公司的货币资金,也不足以应对如此大笔的债务。倘若叠加三季度大幅下滑的业绩,更是不由得让人好奇,麦趣尔能否平安度过难关。

总结起来,麦趣尔此前曾因“网红牛奶”而名噪一时,但在缺乏实际销售支撑的情况下,其可信度难免打折扣,此后的添加剂风波更是对业绩造成重大打击,进而导致股价下跌,间接引发了今天的质押爆仓。反过来,如果此次质押爆仓未能妥善处理,考虑到基本面上缺乏刺激股价的有利因素,未来再度出现爆仓也并非不可能,投资者在交易时还需谨慎为上。

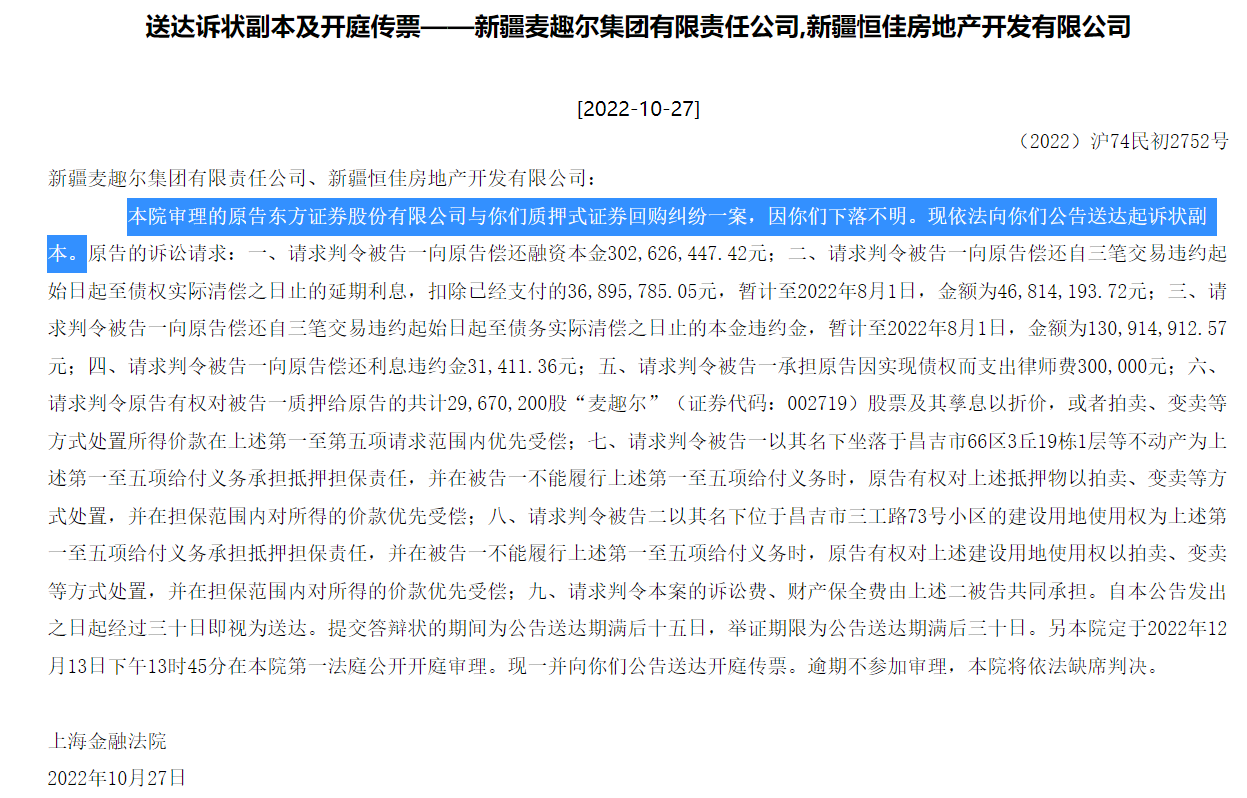

根据麦趣尔11月6日的公告,东方证券将麦趣尔集团诉至上海金融法院,请求法院判决其偿还融资本金、违约金、利息及律师费等合计81亿元,并将已质押的2967万股麦趣尔变现后偿还上述款项。此外,东方证券在诉讼中还要求,在上述股东不能偿债的情况下,将它和子公司位于新疆昌吉市的不动产以及建设用地变现,所得价款将用于偿债。

质押:81亿“大山压顶”,股东腾挪空间有限

财务:应付账款缺乏资源支撑,业绩被添加剂“拖垮”

上海金融法院在2022年10月27日公告送达诉状副本及开庭传票时指出,该公司已下落不明,意味着上述债务被主动偿还的可能性不大。

将统计周期再拉长一点可以发现,上述情况并非个例,因为在麦趣尔最近三年所有已披露的单季度数据当中,只有一个季度的经营性现金流绝对值高于1亿元,最低时甚至只有1000万。

文章为作者独立观点,不代表配资门户观点