日内配资在配资市场上出现越来越多,随着互联网金融不断得到广泛应用,尤其是线上配资公司增加明显,但同时也要注意线上配资交易风险,例如在交易之前提前制定好交易计划和止损策略,避免资金的损失。

投资收益的大幅退坡固然与不同日内配资,券商的自营投资规模有关,但也充分体现了自营投资业务承压,对线上配资网,券商整体业绩的影响。本平台获悉,日内配资,伯克希尔哈撒韦在上周六公布了其最新的第三季度财务业绩。有市场分析人士通过估值模型计算出,日内配资,伯克希尔哈撒韦B股的内在价值为略高于360美元,以目前290美元的股价计算,该股还有约24%的上涨空间。

11月9日,美股最大的话题无非是巴菲特的伯克希尔哈撒韦已经取代了马斯克的特斯拉,成为标普500中市值第五大公司。业内人士分析称,这次反超有着重大的历史意义,这意味着持有特斯拉和亚马逊等成长型科技股就会获利的时代已经过去,利率上升、通胀高企的大环境下价值当道或需更能穿越牛熊。

日内配资,备兑权证的行使操作与股本权证基本一样,不同的是,交割方式可以是股票也可以是现金差价。如果是股票交割方式,当持有人行使购买股票的权利时,国内十大期货配资公司,备兑权证发行人需要从市面上购买股票卖给权证持有人;当持有人行使卖出股票权利时,发行人必须按行使价格买下股票。国内十大期货配资公司,备兑权证的发行人承担着风险,需要一些对冲工具来避险。Q3经营利润仍同比增长20%

分析人士认为,该股目前的价格有助于限制下行风险/资本永久性减值,因为投资者为伯克希尔哈撒韦非保险运营业务支付的价格仅为其收益的10倍左右,而这些公司的收益大多来自公用事业和铁路等拥有广阔经济护城河的相对稳定业务。

财报显示,伯克希尔哈撒韦第三季度净亏损27亿美元,但这并未反映该公司的基本业务业绩和现金产生。伯克希尔净利润剧烈波动是因为投资和衍生品的收益和损失也需要计入财报,第三季度投资和衍生品净亏损1049亿美元,第二季度曾巨亏530.38亿美元。这些不应该被视为与其运营公司的利润同等重要。

从营业利润来看,伯克希尔哈撒韦第三季度的表现相当不错。数据显示,该公司第三季度经营利润为761亿美元,同比增长20%,包括伯克希尔旗下保险、铁路和公用事业等众多业务的利润。2022年第一季度至第三季度营业利润总额为241亿美元,上年同期为202亿美元,同比增长近19%。

分析人士认为,伯克希尔哈撒韦非保险经营业务的税后营业利润约为255亿美元,这一数字包括西方石油和卡夫亨氏等股权投资公司的收益。尽管这些公司是上市的独立公司,但他们按比例分配的收益份额被包括在伯克希尔哈撒韦的损益表中,而不是作为按市值计价的投资价值流动。

此外,在保守估计下,伯克希尔哈撒韦的承销业务是盈亏平衡的。第三季度,伯克希尔哈撒韦保险承保收入为负10亿美元,低于一年前的负8亿美元。飓风伊恩于9月下旬袭击,造成超过500亿美元的损失,在保险业务盈利能力下降方面发挥了作用。然而,这被保险组合中较强劲的投资收益所抵消,因为这些收益同比增长5亿美元。利率上升帮助伯克希尔哈撒韦从投入国债和公司债券等固定收益投资的资金中获得更高的利息收入,这解释了为什么保险浮存金在今年第三季度产生了更高的利润。

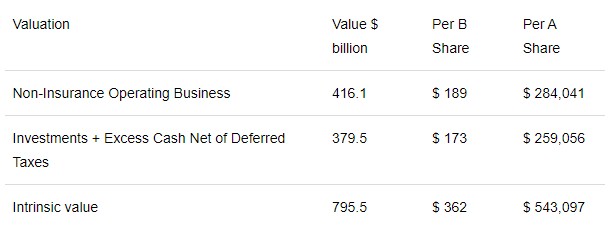

分析人士对伯克希尔哈撒韦的非保险经营业务估值为4160亿美元,即税后利润的13倍。如果伯克希尔哈撒韦的铁路业务BurlingtonNorthernSantaFe和伯克希尔-哈撒韦能源作为独立上市公司,其市盈率将高于标普500指数的市盈率。例如,BNSF拥有宽阔的护城河,而公开交易的铁路公司的估值大多为15倍至20倍的收益倍数,这意味着如果BNSF是一家独立公司,其估值将超过10倍。但与此伯克希尔哈撒韦的制造、服务和零售业务的估值可能会打上一定折扣。无论如何,在混合基础上,13倍的隐含市盈率仍略低于标普500指数当前17倍的市盈率。

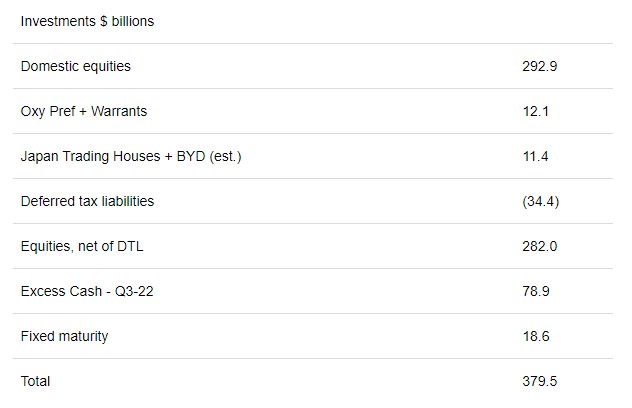

投资和现金

按照目前的股价,伯克希尔哈撒韦的总股票投资组合价值为2980亿美元。这个数字不包括西方石油和卡夫亨氏,因为它们的利润已经按比例计入非保险经营业务的价值中。

截至第三季度末,伯克希尔哈撒韦的现金头寸总额为1090亿美元。称这些现金为“过剩的”并不恰当,因为伯克希尔哈撒韦的部分业务,尤其是保险和再保险业务,需要大量的营运资金来维持良好的信用评级,并在发生重大可保损失时支付理赔。将这个金额减去伯克希尔哈撒韦所披露的最低现金持有量300亿美元,即为790亿美元,这一数字可被视为该公司可以通过派息或股票回购向股东分配的资金,或者通过收购帮助盈利增长所需的资金。

估值

分析人士对伯克希尔哈撒韦的累计估值约为7950亿美元,即每股B股价值为362美元,由大致相等的非保险经营业务和投资及超额现金组成。

分析人士认为,伯克希尔哈撒韦B股目前的价格水平存在很大的安全边际。据计算,伯克希尔哈撒韦目前的市值为6370亿美元,除去股票、债券和多余的现金总计的3800亿美元,剩余的2570亿美元仅为预估的税后营业利润的10倍。不排除运营利润在未来几年出现恶化的可能性、或者投资组合大幅贬值的可能性,但该股目前的折现倍数应该有助于缓冲这些潜在的影响。另一方面,如果盈利能力增强、投资组合价格上升、或者管理层精明地分配多余的资本和增加的自由现金流,投资者就能获得可观的收益,而目前的管理层长期以来都能实现这些目标。

配资者在选择日内配资的时候,最好是提前了解清楚平台的经营情况,以及相关的配资用户体验评价等,进而选择合理的正规配资平台,减少交易风险的同时,也能提高自身的体验感和操作经验等。

文章为作者独立观点,不代表配资门户观点